И еще одна статья по прочитанной мной книге с изложением в тезисной форме основных выводов и концепций. Как вы помните, особенность моих конспектов заключается в том, что я излагаю, по большему счету, свои мысли и выводы, возникшие в результате осмысливания и, если так можно выразится, пережевывания, прочитанного. Поэтому я не претендую на педантичную близость текста конспекта к первоисточнику и рекомендую вам самим прочесть работу автора, чтобы составить о ней свое мнение и сравнить с моими выводами. В сравнении зачастую рождаются великие мысли. Сегодня же мой конспект будет посвящен еще одной книге небезызвестного Роберта Кийосаки в соавторстве с Шерон Л. Лектер — «Руководство богатого папы по инвестированию».

Феномен «среднего» инвестора (правило 90/10)

Несмотря на то, что с каждым годом всё больше и больше людей используют различные инвестиционные инструменты для повышения своего благосостояния, немногие из них достигают сколь-нибудь значимых результатов. По результатам исследования Эдварда Вольфа, профессора Нью-йоркского университета, по состоянию на 1997 год из 43,3% домохозяйств США, инвестирующих свои накопления в инструменты фондового рынка, держателями почти 90% акций американских корпораций являлись всего 10% домохозяйств, которые владели 73% чистого дохода страны. С точки зрения марксистской идеологии, еще присутствующей в нашем сознании, данный факт свидетельствует об экономическом неравенстве в распределении материальных благ. Р. Кийосаки предлагает рассматривать этот факт как свидетельство разницы мышления богатых (квалифицированных инвесторов) и бедных (средних инвесторов).

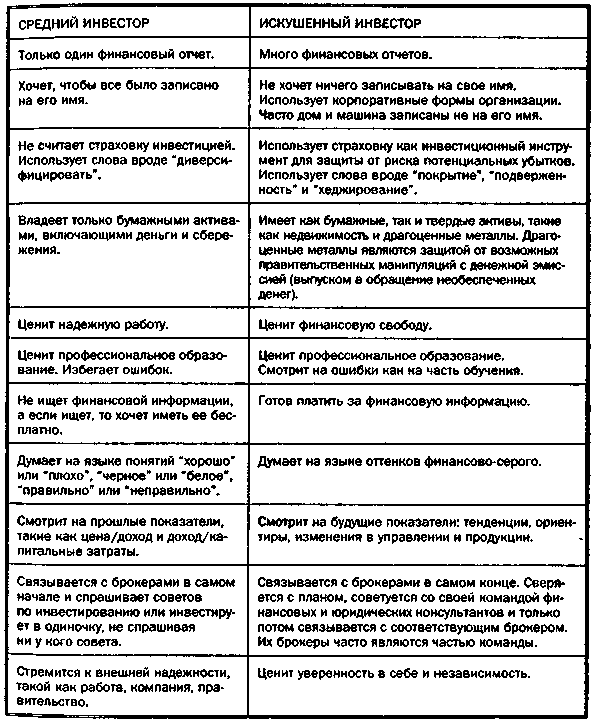

Различия между средним и квалифицированным инвестором

1) Различные источники инвестиций.

«Средний» инвестор инвестирует от дохода, полученного им из секторов E и S (о секторах читайте в конспекте по книге «Квадрант денежного потока») после оплаты налогов. Квалифицированный инвестор инвестирует от дохода, полученного им из секторов B и I еще до налогообложения. Более того, он умеет создавать инвестиции без вложения денежных средств для своих целей или для последующей продажи другим инвесторам.

2) Особенности мышления.

В то время как средний инвестор стремится максимально снизить риски, квалифицированный инвестор думает о том, как повысить своё мастерство, чтобы брать на себя большие риски. Средний инвестор диверсифицирует свои вложения (т.е. распределяет капитал между различными инвестициями), квалифицированный инвестор концентрирует свои вложения. Средний инвестор старается уменьшить долг, квалифицированный инвестор знает как использовать заемный капитал для получения большего дохода (так называемый финансовый рычаг). Средний инвестор минимизирует расходы, квалифицированный инвестор понимает разницу между хорошими и плохими расходами и увеличивает хорошие расходы в целях собственного обогащения. Средний инвестор имеет работу, квалифицированный инвестор создает рабочие места. Средний инвестор работает много и получает незначительные деньги, квалифицированный инвестор работает все меньше и меньше и получает все больше и больше. Средний инвестор видит препятствия, квалифицированный инвестор видит возможности.

Примечание. В дополнение к этой части конспекта, посвященной феномену «среднего» инвестора, рекомендую прочитать статью «Мифы «среднего» инвестора».

3) Доступность инвестиционных возможностей.

В США инвестиционные возможности для большинства населения законодательно ограничены статусом «аккредитованный инвестор», получение которого требует официально подтвержденного годового дохода в размере 200 тысяч долларов в год на одного человека или 300 тысяч долларов на супружескую пару или наличие в собственности имущества за вычетом обязательств на сумму не менее 1 млн долларов. Заявленная цель такого ограничения — снижение риска финансового дефолта домохозяйств. Однако, защищая частные домохозяйства от высокорискованных инвестиций, законодательство вместе с тем ограничивает инвестиционные возможности большинства населения, предоставляя им инвестировать в инвестиционные объекты, считающиеся подверженные меньшему риску, которые по своей сути представляют различные формы доверительного управления и инвестиционного посредничества.

Быть аттестованным инвестором не означает быть квалифицированным

Статус аккредитованного инвестора, иными словами наличие достаточного дохода и капитала для осуществления высокорискованных инвестиций, еще не делает человека квалифицированным инвестором. Квалифицированный инвестор — это человек, обладающий прежде всего инвестиционным мышлением, опытом и компетенциями, необходимыми для работы с инвестициями, а потом уже — имеющий остаточные деньги, капитал для их осуществления. Инвестиционный риск заключается не в инвестициях, а в инвесторе.

Знания о инвестициях — это знания о бизнесе

Чтобы хорошо разбираться в инвестировании, надо хорошо разбираться в бизнесе. Все то, во что в конечном счете мы инвестируем, — это бизнес. Инвестируя в акции, вы инвестируете в бизнес. Если вы покупаете объект недвижимости, такой как многоквартирный дом, то этот дом — тоже бизнес. Если вы покупаете облигации, вы тоже инвестируете в бизнес. Кроме того, лучший способ инвестировать — это когда ваш бизнес покупает ваши инвестиции за вас. Худший способ инвестировать — это инвестировать как частное лицо.

Правило изменения «Быть-Делать-Иметь»

Прежде чем иметь то, что мы хотим получить, и прежде чем, приступить к выполнению своего плана по достижению желаемого, необходимо осознать свою мораль, ценности, убеждения и понять насколько они соответствуют достижению желаемого, поскольку наша мораль, ценности, убеждения могут быть наибольшим препятствием в осуществлении задуманного.

Что вы ставите на первый план?

Основная причина, почему большинство людей не становятся богатыми — в соотношении ценностей «Защищенность», «Комфорт», «Состоятельность». Большинство людей не становятся богатыми, потому что мечтая о богатстве, они ставят защищенность и комфорт на первое место. Поэтому в тех ситуациях, которые сопряжены с риском, в которых необходимо пожертвовать комфортом или чувством защищенности, большинство людей отказываются от намерения стать богатыми. Чтобы стать богатым, нужно быть готовым выходить из своей зоны комфорта, учиться брать на себя ответственность и укрощать риски.

Две стороны денежной реальности

Чтобы стать богатым, необходимо осознание двух сторон денежной реальности: изобилия (много денег) и недостатка (мало денег). Денежная реальность бедных — это недостаток (мне не хватает денег, я не могу себе этого позволить, деньги на дереве не растут). Денежная реальность богатых — это изобилие (что предпринять, чтобы заработать денег, как обслужить клиента, чтобы он оставил больше денег, как сохранить деньги, как приумножить деньги). Чтобы стать богатым, нужно «загрузить» правильную программу, поскольку денежная реальность внутри человека создает денежную реальность вокруг него. Следовательно, чтобы изменить денежную реальность вокруг себя, нужно изменить реальность внутри себя.

Обращайте внимание на слова

Активный лексический запас отражает наши убеждения, предпочтения и знания, поэтому он изменяется тогда, когда изменяются наши убеждения, предпочтения и знания. Именно поэтому, если мы интенсивно развиваемся, нужно быть готовым к изменению социального окружения: с многими старыми знакомыми вам станет не о чем говорить, но вместе с тем появятся новые знакомые из областей вашего ближайшего развития.

Концентрируйтесь на решениях, а не на проблеме

Осознание двух сторон денежной реальности — залог эффективности принятия финансовых решений, настройка на решение, а не на проблему. В начале 90-х годов Дональд Трамп имел личный долг в 1 миллиард долларов и корпоративный долг в 9 миллиардов долларов. Один корреспондент спросил его, есть ли у него чувство тревоги. Трамп ответил: «Тревожиться — значит лишь терять время. Волнение или тревога мешают мне работать над решением этих проблем». Роберт Кийосаки: «Я заметил, что одна из главных причин, почему люди не богаты, заключается в том, что они слишком много переживают по поводу вещей, которые, возможно, никогда не произойдут». Чем больше человек стремится к защищенности, тем меньше он может увидеть возможностей, которые повсюду имеются в изобилии.

Инвестирование — это план, а не средства

Одна из сложностей инвестирования заключается в смешении понятий относительно того, что именно является инвестированием. Происходит это вследствие многообразия инвестиционных объектов (то, во что вкладывают деньги) и разнообразия инвестиционных приемов (то, как вкладывают деньги). Инвестирование же это прежде всего наличие плана перехода из состояния А в состояние В, в отношении которого инвестиционные объекты и приемы не более чем средства достижения. Неправильная расстановка акцентов приводит к такому явлениям как «возить тачку по кругу» и «привязанность к тачке»: первое означает, что человек имеет предубеждение относительно того или иного объекта или приема и использует его продолжительное время, не обращая внимания что данный объект или прием не дает необходимого результата; второе означает эмоциональную привязанность к объекту или приему в силу того и предпочтению его как якобы наилучшего объекта или приема. Ключевые слова здесь — «предубеждение», «эмоциональная привязанность», «предпочтение» показывают, что объекты и приемы могут ошибочно оцениваться исходя из мнения инвестора, хотя они должны оцениваться исходя из того, насколько они помогают ему в реализации инвестиционного плана.

Голливудская версия инвестирования

То, что мы видим как инвестирование в кино, в инвестиционных рекомендациях аналитиков, в газетах, журналах, телепередачах, на самом деле является голливудской версией инвестирования. В этой версии инвестирование выглядит как волнующий, захватывающих, нередко драматический в финале процесс стремительных взлетов и неожиданных падений, но на самом деле это не что иное как информационное искажение, рекламная компания многочисленных консультантов и управляющих или же наоборот (особенно после кризиса 2008-2009 гг.) сатирические зарисовки критиков и скептиков, стремящихся показать порочный характер инвестиционной деятельности. На самом деле инвестирование — это спокойный, лишенный какой-либо эмоциональной окраски, который можно даже в определенной степени назвать медитативным, процесс по реализации инвестиционного плана.

Используйте простые и понятные стратегии

Джеймс П. О’Шонесси в своей книге «Что срабатывает на Уолл-стрит: руководство по самым результативным инвестиционным стратегиям всех времен» приводит данные, согласно которым 80% финансовых менеджеров, управляющих инвестиционными фондами, проигрывают по сравнению с выбором акций на основе индекса S&P 500. Это означает, что даже если вы ничего не знаете о выборе акций, то сможете обыграть многих профессиональных управляющих, выбрав простую, не требующую широких знаний и дополнительных расходов, стратегию инвестирования — в данном случае стратегию «следования за рынком». Помните - существует огромная пропасть между тем, что, по нашему мнению, должно работать, и тем, что на самом деле работает.

Инвестирование — это необходимость

Инвестирование — в значении наличия инвестиционного плана прежде всего — необходимо для каждого человека. Каждый из нас в своей жизни решает 6 инвестиционных задач: приобретение жилья, образование детей, обеспеченная старость, наследство, страхование, пассивный доход (рента). Более того, реформирование системы медицинского и пенсионного обеспечения со стороны правительств многих стран мира свидетельствует о том, что большинству людей в решении этих задач приходится рассчитывать исключительно на собственные силы или же довериться консультантам, которые не несут никакой ответственности за возможные потери, вознаграждение которых не зависит от эффективности их рекомендаций, которым выгодно, чтобы вы несли настолько большие расходы, какие возможны в той степени, в какой они не потеряют вас как клиента.

Приобретите страховую программу

Страховая программа — очень важное средство в жизненном плане любого человека. Проблема со страховкой в том, что ее нельзя купить тогда, когда она нужна, необходимо предвидеть то, что вам понадобится, и приобрести ее, надеясь, что вы все-таки ей не воспользуетесь. Страхование — это часть сознания инвестора.

Составляйте план исходя из ваших потребностей и ближайших целей

Начните с реальных целей, а затем совершенствуйте их или добавляйте новые по мере приобретения образования и опыта. Всегда помните, что прежде, чем бежать марафон, лучше сначала научиться ходить.

Один инвестиционный план или несколько?

Если вы ориентируетесь на защищенность, вам нужно иметь один финансовый план, если вы ориентируетесь на комфорт, у вас должно быть два инвестиционных плана (план «Защищенность» и план «Комфорт»), если вы стремитесь к богатству, то у вас должно быть три инвестиционных плана (план «Защищенность», план «Комфорт» и план «Богатство»). Процесс планирования — это размышление о том, что вы хотите получить от вашей жизни и какие ресурсы вам для этого будут необходимы.

У каждого плана своя цена

Когда вы составите инвестиционные планы — один или несколько в зависимости от ваших потребностей и предпочтений, первое, что бросится в глаза, различие в стоимости составленных планов. План «Защищенность» будет стоить меньше всего и состоять из простых инструментов, не требующих от вас специальных знаний и большого количества времени. План «Комфорт» будет стоить больше, иметь больший инвестиционный горизонт и требовать от вас управления инвестициями или рекомендаций от финансовых консультантов. План «Богатство» будет самым дорогим и трудноосуществимым планом, требующий от вас самого активного участия в его реализации. Но, что самое важное, каждый план требует разного количества времени, которое вам необходимо уделять теме инвестирования: от автоматического плана «Защищенности» до плана «Богатства», требующего от вас мышления и компетентности квалифицированного инвестора.

Почему большинство людей считает, что инвестировать рискованно?

1) Большинство людей не имеют представления об инвестировании, потому что они обладают мышлением, характерным для левой стороны квадранта денежного потока.

2) Большинство людей не умеют управлять инвестициями. Инвестировать без умения управлять инвестициями все равно, что садится в автомобиль, не имея навыка вождения — это становится рискованным и опасным.

3) Большинство людей инвестирует внешне, а не изнутри, иными словами, руководствуются внешней информацией, зачастую не имеющей ничего общего с тем, что на самом деле представляет из себя тот или иной объект инвестирования. Как говорил Гордон Гекко в фильме «Уолл-Стрит» (фильм ищите здесь): «Если ты не в игре, то ты вне игры».

Основы инвестирования

1) Поймите разницу между различными видами расходов.

Существует три вида дохода: а) заработанный, получаемый от работы или какого-либо труда в виде заработной платы; б) портфельный, получаемый в результате изменения стоимости бумажных активов, таких как акции, облигации, инвестиционные фонды в) пассивный — доход, получаемый от недвижимости, патентов и лицензионных соглашений.

2) Конвертируйте заработанный доход в портфельный или пассивный доход.

Проводя различие между ценностью денег и активов, Р. Кийосаки использует закон Грешема-Коперника, который гласит, что плохие деньги вытесняют из обращения хорошие, имея в виду, что инвесторы, понимая уменьшающуюся в следствие налогообложения и инфляции стоимость денежных средств («плохие деньги») стремятся как можно быстрее обменять их на активы («хорошие деньги»).

3) Стремитесь прежде всего сохранить стоимость заработанного дохода при конвертировании его в портфельный или пассивный виды дохода.

Это правило означает, что если вы инвестируете 1000$ в какой-либо объект, подумайте прежде всего о том, как вы получите ли свои 1000$ обратно, а потом уже обращайте внимание на потенциальный портфельный или пассивный доход.

4) Помните, станут ли ваши вложения в инвестиционный объект активом или пассивом, зависит не от объекта, а от ваших действий как инвестора.

Именно поэтому один инвестор может получить прибыль там, где второй инвестор несет потери. Не пытайтесь следовать за успешными примерами портфельных инвестиций: если инвестиционный объект уже принес доход, то это означает, что сейчас его стоимость находится в высокой точке, и инвестиционная возможность в отношении этого объекта себя исчерпала. Ищите возможности, которые несут в себе проблемные объекты или объекты, сильно упавшие в цене.

5) Истинный инвестор должен быть готов ко всему, что бы ни случилось, а не пытаться предсказать, что и когда случится.

Истинный инвестор всегда идет вразрез рынка — он покупает, когда все продают, он продаёт, когда все покупают.

6) Если вы готовы к сделке, т.е. имеете необходимые знания и компетенции для ее осуществления, то либо вы найдете деньги, либо деньги найдут вас.

7) Развивайте способность оценивать риск и выгоду.

Принимая решение об использовании той или иной инвестиционной возможности, сопоставляйте ее с другими объектами инвестиций. Например, если вам предлагают вложить в малый бизнес 10,000$ под 20% годовых, то сопоставление покажет, что такую же доходность вы можете получить просто разместив эту сумму на депозите в белорусских рублях при колебаниях курса до 9,200 рублей, следовательно, нет необходимости идти на больший риск для получения такой же доходности, только если доходность себя оправдывает, а на риск можно повлиять.

Определение финансовой грамотности

Финансовая грамотность по Р. Кийосаки — это умение составлять и понимать финансовый отчет (подробнее о финансовом отчете смотрите в предыдущем конспекте), основное умение, позволяющее инвестору инвестировать изнутри, т.е. через финансовый отчет понимать и объективно оценивать состояние того или иного инвестиционного предложения; выяснить, обеспечивает ли эта инвестиция сохранность капитала и является ли она активом; определить, что делается неправильно в данном инвестиционном объекте и что можно сделать, чтобы сделать данную инвестицию активом; оценить, насколько данная инвестиция соответствует вашему инвестиционному плану.

Что такое финансовый отчет?

Финансовый отчет состоит из двух взаимосвязанных документов, позаимствованных Р. Киосаки из бухгалтерского учета: это Отчет о доходах и Баланс (в бухгалтерской терминологии постсоветских стран это Отчет о прибылях и убытках и Бухгалтерский баланс соответственно). Однако если первоначальная форма этих документов представляет собой специализированные формы, которые можно прочесть только обладая специальными знаниями, то финансовый отчет, предложенный Р. Кийосаки, является простым и понятным инструментом финансового учета, который устанавливает взаимосвязь между двумя этими документами, позволяет точно констатировать финансовое состояние и является эффективным инструментом для принятия финансовых решений (чтобы понять, насколько эффективным и удобным в использовании является данный инструмент, рекомендую сыграть в симулятор «Cash Flow» в настольной или электронной версии).

Как работать с финансовым отчетом?

Прежде всего научитесь разносить сделку в финансовом отчете и рассчитывать денежный поток (для этого опять же лучше всего подойдет симулятор «Cash Flow»). Затем научитесь видеть финансовые отчеты обоих сторон в сделке. Каждый из ваших расходов является чьим-то доходом, а каждый из ваших пассивов является чьим-то активом, и наоборот.

Еще одна составляющая мышления инвестора — это правильное восприятие ошибок. Традиционно большинство людей склонны воспринимать ошибки как неудачу, поражение, потерю, поэтому в основе их поведение лежит страх и избегание ошибок, которые могут проявляться как ложь, обвинение, оправдание, уклонение, отрицание. Для того, чтобы преуспеть в инвестировании надо относится к ошибкам как к источнику мудрости, возможности, источнику личного роста. Это формирует ответственное поведение, когда инвестор честен с собой, понимает, что прежде всего он сам является причиной происходящего, видит в ошибках возможность стать лучше и мудрее.

Инвестор всегда должен держать в голове следующий вопрос: «Как получить актив, не используя деньги?» Это развивает определенный тип мышления, который я называю «деньги без денег», который характеризуется более высоким уровнем осмысления и четко выраженным творческим началом. По сути это подлинное искусство, волшебство, которое позволяет превратить нечто в актив с помощью мыслительного процесса. О моих сделках типа «деньги без денег» читайте здесь.

Продолжение следует (читайте здесь)

Netexchange.ru

Netexchange.ru Oz.by

Oz.by Sape.ru

Sape.ru Мир аквариума

Мир аквариума Мой виноградник

Мой виноградник